7月15日,深圳发布楼市“新八条”,包括入户满3年且社保满3年才有购房资格,非深户要5年社保;夫妻离婚,购房资格倒追3年计算套数等一系列调控政策悉数出台。大家对比一下深圳此前的购房政策,就足以看出此次深圳楼市调控范围之广、力度之大。

而在政策的影响下,最近几个交易日,地产股全线杀跌。7月15-16日,Wind地产股指数分别下跌2.69%和2.84%。其中A股深圳本地地产股更是重灾区,政策公布后,沙河股份、深振业A跌停,深物业A大跌逾9%,南山控股大跌近9%。

实际上,客观地来说,现在的宏观调控是为了市场长远健康发展,对于所属项目都是在核心地段的房企来说,无论出现怎样的监管,都不会对公司基本面有太大影响,反而可以使公司的价值在长期中得到显现。尤其是今年以来很多房企都将注意力从规模扩张转向盈利能力和财务质量上,更加凸显出财务质量对一家房企长期价值增值的重要意义。

其中,在港股房地产板块中有“深圳旧改专家”之称的绿景中国较为值得投资者关注。一直以来,绿景中国对于规模不盲目追求,使得公司的整体利润率和财务质量在行业内都处于领先地位,尤其是绿景中国较强的偿债能力和可持续发展能力让公司更容易得到市场青睐。同时,绿景中国旗下不少旧改项目处于深圳核心地段,销售组合中也有来自珠海和化州的收益贡献,多元化的销售组合也可以较大程度地对冲调控的影响。

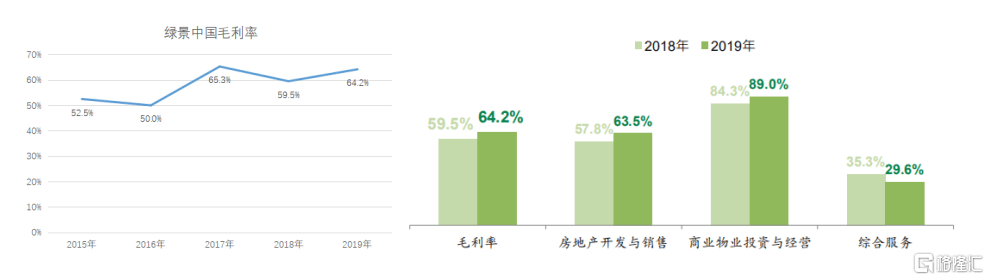

整体毛利率超过60%,盈利能力行业领先

数据显示,2019年绿景中国毛利率达到64.2%,过往5年毛利率均在50%以上,远超目前行业20-30%的水平,此外公司旗下商业板块的毛利率更加惊人,可以达到89%,如此高的毛利率在行业内可谓一枝独秀。

绿景中国的高毛利率与公司的业务模式密不可分。作为深圳旧改专家,绿景中国所参与的旧改本身的利润空间相较招拍挂拿地就更加充足,同时公司独辟蹊径依托于公司控股股东绿景集团的土地资源,上下联动。

根据绿景中国的传统,公司控股股东黄康境先生会在城市更新项目前期负责项目的孵化及一级开发,包括但不限于与村民洽谈、整合相关资源等。待项目相对成熟、不确定性消除之后,再将项目注入上市公司当中。在资产注入之后,财务上会先以应付账款挂账,上市公司开发,等到项目资金回流,再逐步向控股股东支付。

回顾绿景中国多年来操盘的经典项目,都是核心城市核心区域的城市更新项目,可以使公司充分享受“一手旧改”带来的高回报,这也是绿景中国拥有高毛利率的原因之一。

以绿景红树湾壹号为例,该项目项目位于福田区沙嘴路与金地一路,是深圳地区的黄金地段。总占地约2.4万平方米,总建筑面积约30万平方米。该项目不仅集住宅、商业、公寓、办公等多功能于一体,自带有3.5万平商业,区域位置极佳。南看深圳湾一线海景,北可望深圳高尔夫(中央公园),是福田稀缺的大户型海景豪宅。

资料显示,绿景红树湾壹号2018年10月开盘入市,83-167平户型,开盘均价就已经达到了8.8万元/平方米;178-242平户型,整体均价超过10万元/平方米。

(红树湾项目)

此外,绿景中国正在逐步推进中的白石洲城市更新项目更加令人瞩目。该项目被深圳业界称为“城市更新航母”,地处深圳核心城区,紧邻深南大道,并毗邻科技园及华侨城片区,优越的地理条件也让该项目具备极为广阔的增值空间。

(白石洲项目)

值得注意的是,白石洲项目在今年注入绿景中国将是大概率事件,而这也将推动绿景中国预期净资产收益率的走高。根据西南证券的预计,2020-2021年,绿景中国EBITDA将分别实现19%和11%的增长,同时ROE将由2019年的14%上升至17%。

在“住宅+商业”双轮驱动的模式下,低成本为公司带来十分客观的利润空间。而且考虑到大湾区城市更新市场政策的推动因素,更能够为绿景中国进一步巩固高盈利带来的壁垒。

目前,粤港澳大湾区目前是全国人口结构最健康,以及在城镇化趋势下最具潜力的区域之一。是房地产下半场中,企业必争之地。绿景中国一直坚持深耕粤港澳大湾区无疑踩准行业的发展趋势,这也为公司未来维持高毛利水平提供坚实基础。

现金流充裕,偿债能力突出

对于绿景中国来说,深耕城市更新和独特的项目获取模式不仅决定了公司招拍挂投资压力较小,从另一方面来说,公司债务再融资的周期和空间远超同行,面临债务偿还及置换压力较低,保障了公司现金流的平稳。

截至2019年,绿景中国现金余额达83.47亿元,较2018年底增加了7.57亿元。同时,上半年绿景中国进行了多轮融资,例如在2月绿景中国拟发行年息11.5%的美元债,同时在2月还就身处美国境外的非美国籍人士所持有的2020年到期4亿美元的8.5%优先票据展开交换要约。据了解,新票据将于2023年到期,所得款项净额用于对将于一年内到期的现有中长期境外债务进行再融资。

而在上个月,绿景中国子公司正兴隆房地产2020年面向专业投资者公开发行21亿小公募项目获深交所受理并通过。据了解,本次债券募集资金扣除发行费用后拟用于偿还公司到期或回售公司债券。具体为“16绿景01”,债券本金为21.135亿元,到期日2021年8月26日,票面利率8%,利息1.6908亿元。

实际上,绿景中国的融资成本在行业内一直以来都保有优势。对于房地产行业来说,房企的资金来源主要来自五个方面:银行贷款(开发贷为主)、国内企业债(含信托)、海外债、股权融资、销售回款。与以纯住宅业务为主的房企多依赖于表外融资和信托不同,绿景中国不仅没有表外融资和信托,“住宅+商业”双轮驱动之下反而可以利用投资性物业作抵押贷,获取更加低廉的融资成本。

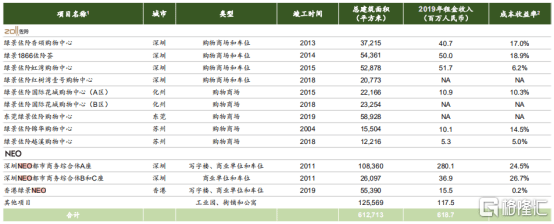

据了解,绿景中国在很多核心城市核心区域的综合体项目中都持有一定比例的商业物业。截至2019年末,绿景中国来自商业物业投资与经营的收益约为6.18亿元,同比增长约13.9%。目前,绿景中国已经成功打造“NEO”和“佐阾”两大商业品牌代表,包括深圳NEO都市商务综合体、香港绿景中国NEO、绿景佐阾虹湾购物中心、绿景1866佐阾荟、绿景佐阾香颂购物中心以及其他城市综合体项目的投资性物业,共计26项优质物业,总建筑面积约61.27万平方米。

绿景中国已经形成“NEO”和“佐阾”两大商业品牌:

而依靠差异化的运营模式,绿景中国的商业板块也一直保持着较高的出租率。资料显示,“佐阾”系列商业2019年综合出租率约为97%,深圳NEO都市综合体的综合出租率约83%。虽然在今年受疫情的冲击,国内商业物业在一季度略显疲态,但随着复工复产以及经济的持续回暖,下半年绿景中国的商业板块将有望迎来复苏。

值得一提的是,星展在最近覆盖绿景中国的研报中认为,绿景中国现存的一个风险点是公司目前拥有较大规模美元债,但在人民币贬值的压力下并没有换取外汇作为对冲。但据信源可靠的知情人士透露:“目前绿景中国拥有的境内债基本上都可以依靠境内的融资渠道来解决,而对于美元债,绿景也有自己的海外融资渠道,所以不存在汇兑方面的压力。”上文提到的正兴隆房地产发行的21亿小公募项目就是用来偿还公司到期或回售公司债券。

多项在建待建优质资产将持续兑现

除了目前正在稳步推进的白石洲项目,绿景中国还有多个在建或待建项目,足够为公司未来的持续盈利能力保驾护航。

在建项目中,绿景喜悦荟已经于2018年开工,建设周期约4年,预计2022年7月25日完工。根据此前发布的规划,该项目总建筑面积44.54万平方米,建设用地面积6.25万平方米。其中,住宅面积8.35万平方米(含配建10%在公共保障房8351.54平方米,产权无偿移交政府),商业面积2万平方米、办公面积20.62万平方米。

(绿景喜悦荟现场施工图及效果图)

作为绿景中国的待建项目,珠海东桥项目已经收到珠海当地对城市更新实施主体确认函件,项目预计将于2021年入市,预期货值约180亿元。资料显示,珠海东桥项目位于珠海市香洲区,所在的南湾被称为珠海新一代富人区,地理位置优越。其中,林立着中信红树湾、华策南湾国际等高端楼盘。早在2019年,中信红树湾的均价就已高达每平方米5.5万元,周边楼盘价格也多在每平方米3-4万元之间。东桥项目也有望成为绿景中国未来几年的利润增长点。

(珠海东桥项目效果图)

今年上半年,美景广场、绿景喜悦荟、以及茂名化州等项目均有望为公司带来丰厚的合约销售贡献,同时明年珠海东桥项目的销售预期也将为绿景中国未来的长期业绩奠定基础。

而从 上述对绿景中国项目的梳理中我们也可以看到,对绿景中国来说,以白石洲、美景广场为代表的深圳核心地段项目是公司实现长期价值的关键,即便在深圳调控加码的背景下,手握核心地段的优质项目,绿景中国也有望走出优于其他房企的独立表现。同时,绿景中国的销售组合中不乏茂名化州和珠海东桥等项目,多元化的销售组合也有助于公司较大程度地对冲系统性风险的影响,从而实现公司价值的稳健增值。返回搜狐,查看更多

责任编辑: