出品 | 搜狐财经

作者 | 吴亚

停牌已超4年的明发集团,高层再 "换血"。

根据公告,黄庆祝辞任执行董事兼集团首席执行官,黄连春辞任执行董事、集团首席运营官兼执行副总裁,并任命钟小明为明发集团执行董事兼首席执行官。

公告显示,黄庆祝为明发集团创始人之一,黄连春为黄庆祝之胞弟。自明发集团于2009年11月13日在港交所上市以来,黄庆祝一直担任执行董事兼集团首席执行官,黄连春则一直担任执行董事、集团首席运营官兼执行副总裁。

今年4月,“黄氏四兄弟”中的另外两人黄焕明、黄丽水也均从明发集团辞任。至此,明发集团正式由“黄氏四兄弟”手中交到“职业经理人”钟小明手中。

明发集团创立于1994年是一家以城市运营为核心,以商业地产、人居建设、酒店经营为支柱,以工业、金融、商贸服务为辅的大型现代上市集团企业。2016年4月1日,因三宗销售交易未能提供足够凭证、以及部分现金付款及首款未能解释等原因,明发集团遭港交所停牌。

停牌这四年,明发集团业绩不甚理想。2019年明发集团净利润同比下降12%至11亿,合约销售额降三成至113.14亿元,土地储备减少4.9%至2130万平方米。同时,明发集团还面临着22%超高息美元债。

家族式管理,进击扩张

明发集团是典型的家族企业,1994年作为家族老二的黄焕明与老三黄庆祝,成立了明发集团。之后,老大黄丽水与老四黄连春相继加入。

其中,黄焕明占股55%为明发集团的实际控股人,其余三兄弟各占股15%。经营和管理方面,黄焕明负责集团财务、投资等宏观战略业务,黄庆祝负责厦门总部的业务,黄连春负责南京总部的业务,黄丽水则专攻设计等技术方面。

成立初期,明发集团就确定了商业地产和住宅地产并重的投资策略。

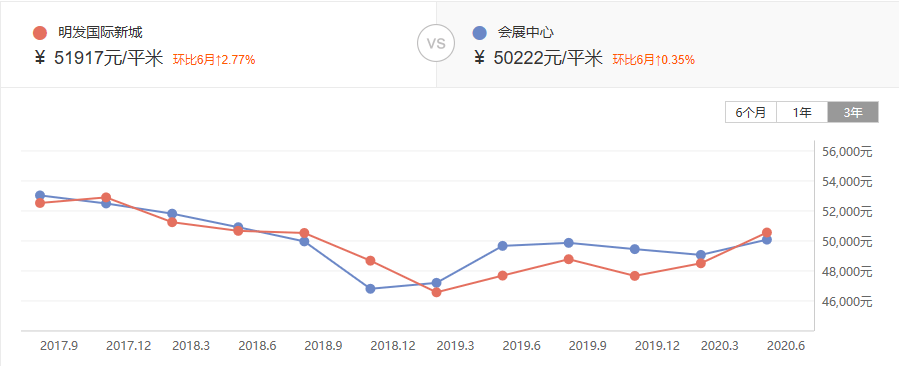

1998年,成立仅四年的明发集团一次性拿下厦门前埔南区13万平米土地,于2001年建成明发集团首个住宅地产项目—厦门明发国际新城。同年,明发集团又以7.8亿元的价格拿下厦门嘉禾路莲前路交叉口16万平米土地,于2007年建成明发集团首个商业地产项目—厦门明发商业广场。

2006年12月8日,明发集团又在同一天分别以9.81亿元和1.91亿元,拿下厦门核心区域一住宅用地和商业用地。

2007年,明发集团就宣布启动上市计划。2009年11月,明发集团成功登陆港交所,成为继宝龙地产、禹洲地产之后在香港上市的第三家厦门民营房企。

2010年,明发集团集宣布将南京设为集团总部,并进军北京、淮安、重庆、上海、泰州、沈阳等城市,加速扩张开启全国化布局。搜狐财经不完全统计发现,仅2010年初至2013年末,明发集团便在上述城市拿地不少于17块,投入超亿54元。

在2013年业绩会上,明发集团称公司的土地储备已超过1000万平米,足够支持开发5-6年。此时,明发集团的资产总值也由2009年上市时的18.96亿元增至2013年的353.71亿元,涨幅高达1765%。

同年,黄焕明家族以79亿元的财富排名全国第47位,成为《2013胡润房地产富豪榜》中厦门唯一上榜的地产富豪。

2013年业绩突降,2016年遭停牌

激进扩张之下总会存在隐患,明发集团的业绩起伏不定,多项核心业绩指标出现下滑。

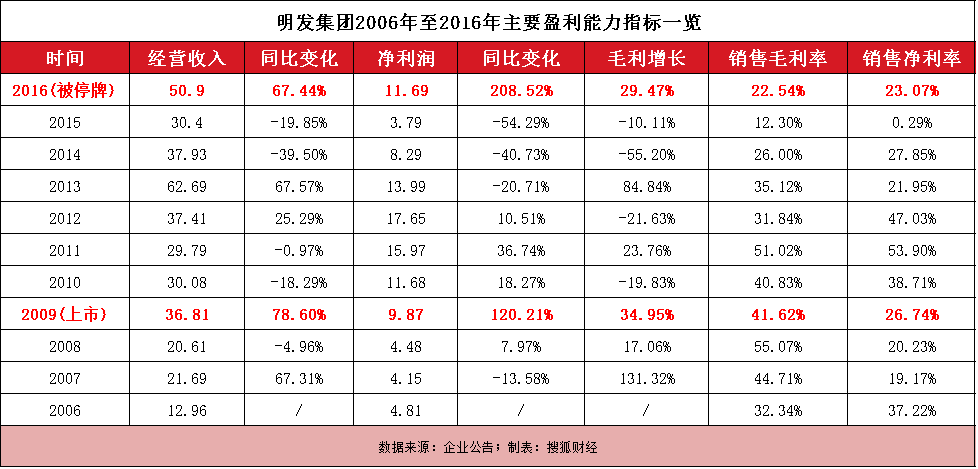

2010年、2012年明发集团经营收入两连降,同比变化分别为-18.29%、-0.97%;销售毛利率也由2010年的40.83%降至2012年的31.84%,下降了8.99个百分点。

转折出现在2013年,2013年明发集团经营收入同比增长67.56%至62.69亿元,但净利润仅为13.99亿元同比下降20.71%,出现上市以来的首次净利润下滑。

同期,明发集团的销售毛利率由2009年的41.62%降至2013年的35.12%,销售净利率由2009年的26.74%降至2013年的21.95%。

到了2015年,明发集团营业收入跌至30.4亿元,仅约为2013年营业收入的一半;净利润巨幅缩减至3.19亿元,同比下降54.29%。报告期内,销售毛利率仅为12.30%,销售净利率仅为0.29%,均为2009年上市以来的最低值。

也正是2015年年度报告,让明发集团陷入停牌危机。彼时审计机构普华永道 (明发集团前会计事务所)对明发集团发布的2015年年报出具了“不发表意见”的审计报告。

审计师对年报持保留意见源于三个出售事项:2014年明发集团以6.63亿元代价出售天津一家附属公司51%的股权;以1.89亿元向控股股东及其关系密切家庭成员出售8个物业单位;以及向一名分包商出售若干物业的使用权,涉及42组物业,总代价6.44亿元。

另外,明发集团2015年在现金付款和收款上分别有约9亿元和5.4亿元款项没有合法的书面证明。

彼时,普华永道要求明发集团对交易真确性及商业实质性进行独立调查,但截至2015年业绩报告发布,明发集团并未展开调查。为此,2016年4月1日,明发集团被香港证监会责令停牌。

同年,港交所就明发集团复牌提出四个条件:对前核数师提出的事宜进行调查并披露调查结果,处理2015年财报中的审核保留意见,将所有重大资料告知市场,刊发所有尚未发布财务业绩。

2019年,港交所又给出的额外三个复牌条件,具体聚焦明发内部经营管理以及管理层诚信管理上,并要解决2015财政年度至2018财政年度间一切审计修改,包括有关的审计事宜。

停牌后,明发集团就一直为复牌工作而奔波。

2019年1月,明发集团刊发2015年度报告;3月,明发集团发表《独立法证调查主要结果概要》报告,对2016年普华永道提出的的疑问做了对应的说明;7月,明发集团更是连发6份财报,分别刊登2016年-2018年的业绩报和2016-2018三年中期业绩公告。

管理层调整也随之而来,2019年7月明发集团委任刘煜炜为公司执行董事。

资料显示,刘煜炜曾为北京永大税务师事务所有限公司执行总裁、厦门楚瀚税务师事务所、厦门楚瀚会计师事务所总经理,并曾担任建明(厦门)房地产开发有限公司、泰安恒地玉都房地产开发有限公司、南中投资集团(厦门)有限公司等多家大中型房地产企业集团顾问,具备丰富的财务管理经验。

今年4月,黄焕明和黄丽水又先后从明发集团辞任相关职务。至此,加上本月黄庆祝和黄连春的离开,这便意味着明发集团的创始团队即 “黄氏四兄弟”均退出了明发集团一线管理职务。

公告显示,履新者钟小明,现年53岁,在内地房地产行业拥有超过20年经验,2015年至2019年期间,曾任中冶置业(福建)有限公司总经理。

2019年合约销售额下降30.8%,偿债资金存缺口

停牌这四年,明发集团净利润不断缩水。

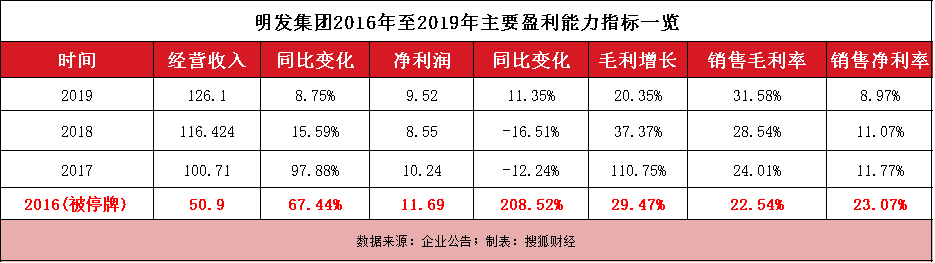

财报显示,2016年至2019年明发集团分别实现营收50.9亿元、100.71亿元、116.4亿元、126.1亿元,同比增速为67.44%、97.88%、15.59%、8.75%。

从表面上看明发集团的营业收入呈上升趋势,但明发集团2017年和2018年净利润均有所下滑,同比增速为-12.24%、-16.51%。若与被摘牌时的业绩相比,则净利润由2016年的11.69亿元,降至2019年的9.52亿元,降幅为18.56%。

同时,明发集团的毛利增长也由2016年的29.47%降至2019年的20.35%,销售净利率则由2016年的23.07%下降至2019年的8.97%。

销售毛利率虽实现四连增,但仅有2019年21.58%的销售毛利率,高出行业平均值1.2个百分点,其余年份销售毛利率均不及行业平均水平。

此外,2019年明发集团合约销售额为113.1亿,较2018年163.59亿元同比下降30.8%。

明发集团现有土地储备也略显不足,截至2019年底集团应占土地储备减少4.9%至约2130万平方米。明发集团在年报中表示,考虑到2020年经济的不确定性,集团将优先发展现有土地储备,并在补充地块上更为谨慎。

明发集团还面临着不小的偿债压力。

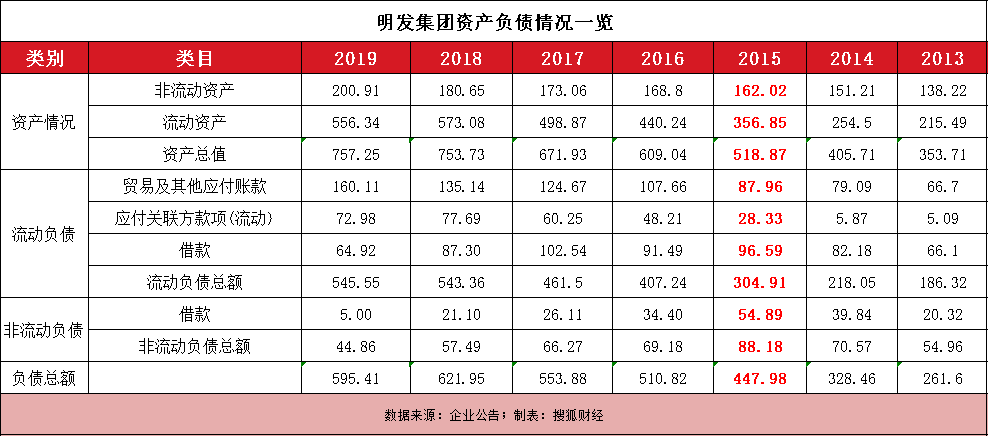

财报显示,明发集团的负债总额从2016年的476.4亿元增至590.41亿元,总资产由2016年的609.04增长到2019年757.25亿元,总资产负债率为77.9%。

具体到流动负债总额,该项目由2016年的407.24亿元增至545.55亿元,增幅为33.39%;流动负债总额占负债总额的比重,也由2016年的85%增至92%。

2016至2019年明发集团经营性活动现金流量净额分别为11.82亿元、-33.66亿元、27.80亿元、11.18亿元,现金短债比分别为0.02、-0.07、0.05、0.02,短期偿债能力较弱。

截至2019年末,明发集团的现金及现金等价物余额为人民币34.88亿元,应于1年内及1年后偿还的借款分别为64.92亿元和5.604亿元,现金不足以覆盖短期债务。

图片来源:企业公告

图片来源:企业公告

债务压顶让明发集团被迫高息举债。

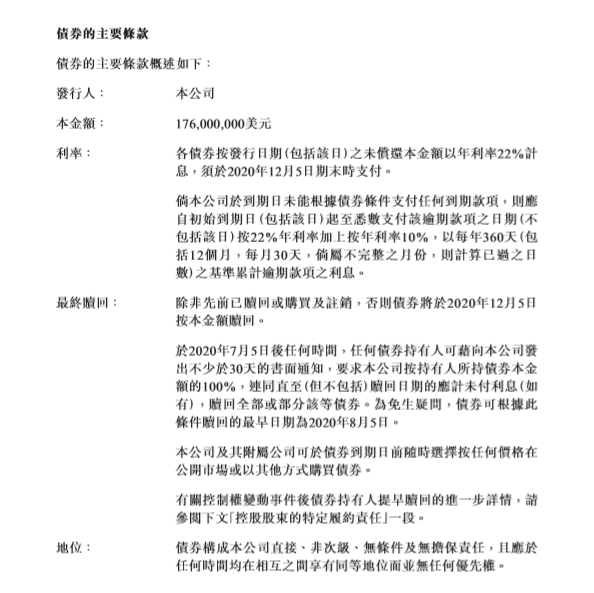

6月1日明发集团宣布将发行1.76亿美元的债券,公告中写道,若集团在债券到期日未能根据债券条件支付任何到期款项,将按照22%的年利率再加上10%的年利率,以每年360天来计算逾期款项的利息。

这便意味着,若明发集团未能如期偿还该笔债券,债券的利息将会飙升至32%。

截至目前,明发集团仍未能获得港交所的复牌允许。

不过,在7月3日发布的一份公告中,明发集团称,公司在3月20日接到了联交所发布的函件,要求就达成复牌条件继续呈递进一步文件,并于4月27日做出详尽书面答复,目前正等候联交所就公司要求股份恢复于联交所买卖作出决定。返回搜狐,查看更多

责任编辑: