图片来源网络

图片来源网络

出品 | 搜狐财经

作者 | 李之泽

国台酒业冲刺IPO更近了一步。

5月22日,证监会网站发布贵州国台酒业股份有限公司(以下简称“国台酒业”)《首次公开发行股票的招股说明书》。

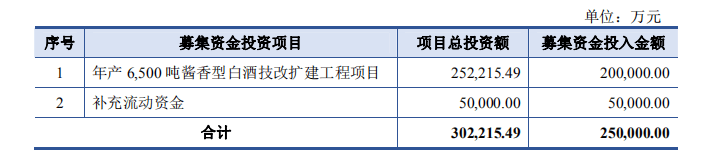

招股书显示,国台酒业本次拟发行不超过4282.10万股,募集资金中的20亿元用于6500 吨酱香型白酒技改扩建工程项目,5亿元用于补充流动资金。

如果进展顺利,国台酒业将成为继贵州茅台之后的第二家酱香型白酒上市公司,同时也是第20家白酒上市公司。

不过,在国台酒业近年来冲刺IPO,市场版图扩张的同时,其背后的隐忧也逐渐显现。

连续以高额销售费用支撑市场扩张,但销售费用率却越来越低效;公司资产负债率常年居行业首位,扩张战略下的资金压力开始凸显;市场版图扩张,而渠道管理却难以跟进造成的市场乱象。

上市募资或是国台缓解扩张压力的重要途径。但在上市前夕,即使国台酒业面临资金压力仍进行了突击分红。2020年5月国台酒业分红1.87亿元,占去年净利润的50%。

招股书显示,本次发行前,实际控制人闫希军家族控制国台酒业 84%的股份,因此,闫希军家族获得2019年度红1.57亿元。

销售费用年均增长超100%,效率却三连降

招股书显示,国台酒业集团为公司控股股东,持股50.58%,同时天津天士力大健康产业投资集团有限公司持有国台酒业集团79.02%股权。

招股书还显示,闫希军家族通过天士力大健康产业投资集团等间接持有国台酒业84%的股份,为国台酒业实控人。同时闫希军家族旗下掌管另一家医药上市公司天士力。

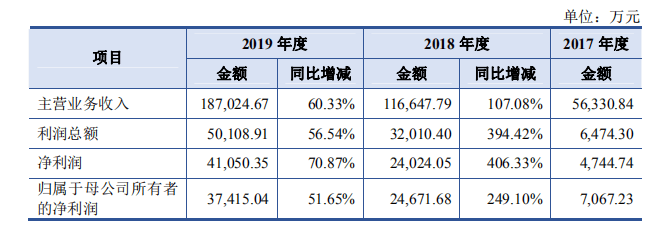

国台酒业2017年至2019年实现的营业收入分别为5.73亿元、11.76亿元和 18.88亿元。以2019年营收计算,国台酒业营收规模可以在目前19家白酒上市公司中排到第15位,在金徽酒之前,伊力特之后。

在利润方面,国台酒业2017年至2019年归母净利润分别是0.71亿元、2.47亿元和3.74亿元。同样以2019年白酒上市公司净利润为参考,国台酒业同样排在第15位。

不过从增速来看,国台酒业近两年的业绩增速都可以排在行业首位。

最近三年,国台酒业营收年复合增长率达到81.53%,近两年营收增速分别为105%和60%;归母净利润近两年增速分别为249%和51.65%。

在白酒行业普遍增速放缓的背景下,国台酒业能创造如此高的业绩增速得益于持续扩张战略。

招股书显示,2017年至2019年国台经销商的数量分别为318家、428家和799 家。无论从近三年的业绩规模和市场版图看,国台酒业扩张战略发挥明显。

不过,国台酒业市场的持续扩张来源于公司不断投入高额销售费用的刺激。

2017年至2019年,国台酒业营业成本为1.66亿元、3.17亿元和4.64亿元。营业成本中销售费用分别为 1.03亿元、2.37亿元和4.47亿元,占当期主营业务收入的比重分别为 18.27%、20.33%和23.88%。

而且近两年国台酒业销售费用的增长率分别为130%和88.6%,均高过了同期国台酒业营收的增速,而且销售费用年均增长超100%。

在国台酒业高额的销售费用投入中,促销支持费用和广告费占据主要的成本。

报告期内,国台酒业促销费用分别为3373万元、8165万元和1.7亿元,占销售费用的比例分别为36.67%、34.43%和38.13%。近两年的促销费增速高达140%和107%。

近三年,国台酒业广告费支出分别为1604万元、7624万元和1.32亿元,占销售费用的比例分别为15.59%、32.15%和29.56%。近两年的广告费增速更是高达375%和74%。

对于高额销售费用的投入,国台酒业解释称,公司当前的营销政策是基于白酒行业的发展状况和自身发展的战略规划而制定的。

同时国台酒业也在招股书中坦言,如果公司未来持续保持较大的销售费用投入,其给营业收入增量的边际贡献或会下降,并且在一定程度上也将削弱公司的利润规模和盈利能力。

与同行对比来看,国台酒业扩张战略下的高额销售费用投入并不高效。

2019年国台酒业销售费用支出4.47亿元,排在上市白酒公司中的第11位,与营收和净利排名并不匹配。相比之下,2019年迎驾贡酒4.6亿元销售费用带来了37.78亿元营收。

近三年,国台酒业销售费用率(销售费用率=销售费用/营业收入)分别为17.96%、20.16%和23.66%,保持增长态势,这说明公司的销售费用的效率在下降。国台酒业的销售费用率也高于行业18.5%的均值。

61%资产负债率居首,上市募资解压前突击分红1.87亿

在扩张战略下,常年高额的销售费用投入导致公司的资产负债率居高不下。

2017年末至2019年末,国台酒业资产负债率分别为 86.71%、58.30%和61.10%。而同期,白酒行业上市公司的平均资产负债率只有30%左右。同时,国台酒业也是上市白酒公司中资产负债率最高的。

对于公司资产负债率高于同行业平均水平,国台酒业解释称,主要原因系公司为推进基础建设、扩大生产规模和并购等进行了较大规模借款。

国台酒业还表示,未来,随着销售规模的扩张,公司还需加大采购支付等方面的营运资金支出。

除了居高不下的资产负债率,国台酒业的偿债能力也不容乐观。

通过流动比率指标和速动比率指标可以衡量一个公司的短期偿债能力,指标系数越低就说明公司偿债能力越低。

招股书显示,近三年国台酒业的流动比率分别为0.99、1.14和1.48,虽然保持提高,但同期行业平均值为2.5。国台酒业的流动比率系数远低于行业平均值,处于行业倒数第二位置。

与流动比率相似,国台酒业近三年的速动比率分别为0.43、0.43和0.7,也低于行业1.6的平均值,处于行业倒数第一为位置。

长期扩张战略难免让国台酒业陷入资金困境,根据招股书的数据显示,截至2019年末,国台酒业的有息负债余额为18.17亿元,占公司资产总额的37.45%。其中2019年国台酒业短期借款2.02亿元,同比激增300%。

国台酒业在招股书中坦言:“在目前较为单一的融资方式下,公司有必要通过本次发行股票来补充流动资金。”

国台酒业表示,本次募集资金到位后,一方面将解决公司长远发展中的产能瓶颈,另一方面将使公司有充足资金开展市场营销活动、加大营销网络建设,在大幅提升公司竞争力的情况下,使公司资产负债率仍能够保持在合理水平,将有利于改善公司在快速发展过程中的财务状况,确保公司财务稳健性。

不过,即使国台酒业承认扩张战略下公司有资金压力,但在发布招股书前夕,国台酒业仍进行了巨额的分红。

招股书显示,今年3月,国台酒业确定了2019年度利润分配预案:以公司总股本3.65亿股为基数,向全体股东每10股派发现金红利 5.13 元(含税),并于5 月11日实施完毕。按照预案,国台酒业上市前夕分红分红1.87亿元,占去年净利润的50%。这也是国台酒业近三年唯一一次现金分红。

闫希军家族持有国台酒业 84%的股份,因此,闫希军家族在本次分红中独获1.57亿元。

上市前夕紧急整顿市场,两年经销商罚款增22倍

处于扩张期的国台酒业经销商数量也在不断增长。近三年,国台酒业经销商的数量分别为318家、428家和799 家。

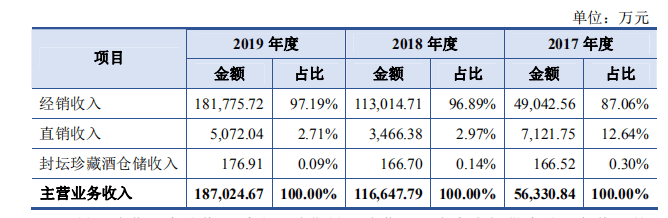

同时经销模式也成为国台酒业主要的销售模式。2017年至2019年,国台酒业经销模式销售收入占主营业务收入比例从87.06%增加至97.19%,同时自营模式从12.64%下降到2.71%。

不过经销商版图的持续扩张也带来了国台酒市场混乱的问题。

今年4月下旬,国台酒业市场监察部发布多份文件,通报并处罚了济南、青岛、杭州等地数位违约经销商。

根据文件显示,国台酒业将对低价销售、跨区低价销售等严重影响区域国台酒市场秩序的经销商及对应区域人员进行处罚。

彼时国台酒业方面还回复媒体表示,整顿经销商团队是公司上市路上较为细小的环节之一。

目前,国台酒业的市场价格乱象依旧存在。以国台国标酒为例,搜狐财经在天猫平台国台酒的官方网店观察到,一瓶国标酒的售价是559元。但是在其他网店,同款产品可以买到346元。

从国台酒业官网进入官方授权的酒仙网平台,亦能看到有389元的国标酒在售,远低于官方的零售指导价格。销售商家还明确表明商品为开箱去码,但支持保真验货。

从国台酒业招股书中披露的“经销商违约处罚”项目亦能揭示国台酒市场的不稳定。2017年至2019年,国台酒业的经销商罚款急剧攀升,分别为3万元、31万元和69.6万元。两年间,国台酒业经销商罚款增了22倍。

中国食品产业分析师朱丹蓬表示,由于国台酒业冲刺IPO的需要进行大规模市场扩张,造成市场乱象产生。“国台酒业要去匹配IPO,那么对于市场渠道的整治和梳理规范是非常有必要。”返回搜狐,查看更多

责任编辑: